Calificación de una emisión de acciones preferentes en las cuentas individuales de la emisora

Analizamos con un ejemplo práctico la consulta 4 del BOICAC 131. Según se indica en la consulta, la sociedad A -cuyas acciones están admitidas a cotización posee el 100% de las acciones ordinarias de la Sociedad B, sociedad anónima unipersonal. La sociedad A tiene un consejo de administración de 12 miembros, mientras que la sociedad B tiene un consejo de 5 miembros y ninguno es coincidente con los consejeros de A. La única actividad de B es la emisión de instrumentos financieros, para lo que necesita la garantía de la sociedad A.

La operación objeto de consulta se refiere a la emisión de acciones preferentes por parte de la sociedad B, cuyo garante es la sociedad A. De acuerdo con la información facilitada por el consultante, las características de la emisión son las siguientes:

- Las acciones preferentes no tienen derecho de voto, son rescatables solo a opción del emisor y su vencimiento es a perpetuidad.

- La garantía que presta A es sobre el pago de los dividendos y sobre el valor nominal inicial de las acciones más cualquier incremento de valor de dicho nominal que se pueda dar en el futuro, y es retribuida.

- El dividendo es variable, en función de un tipo de interés de referencia y no acumulativo.

- El pago obligatorio del dividendo por parte de B está condicionado a que el grupo A tenga beneficios a nivel consolidado y distribuya dividendos.

- En el caso de que el grupo A tenga beneficios a nivel consolidado y no distribuya dividendos, la sociedad B tiene la opción (pero no la obligación) de evitar el pago de la retribución mediante una remuneración en especie consistente en el incremento del valor nominal de las participaciones preferentes, siempre que la garantía otorgada por la Sociedad A se haga extensiva a la cuantía incrementada del nominal, contando el emisor y el garante con las autorizaciones societarias oportunas.

Por otro lado, se indica que, en las cuentas anuales consolidadas del grupo, las acciones preferentes se clasifican como socios externos en la medida en que a ese nivel de la entidad que informa el pago de dividendos se encuentra bajo el control del grupo.

La consulta versa sobre la presentación de las acciones preferentes bien como un instrumento de patrimonio o como un pasivo financiero en las cuentas anuales individuales de la sociedad B.

La Resolución (RICAC) de 5 de marzo de 2019, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se desarrollan los criterios de presentación de los instrumentos financieros y otros aspectos contables relacionados con la regulación mercantil de las sociedades de capital, en su artículo 3, incluye la siguiente definición de pasivo financiero:

“3. Pasivo financiero: es una obligación contractual de entregar efectivo u otro activo financiero; también cumple la definición de pasivo financiero una obligación contractual de intercambiar activos o pasivos financieros con terceros en condiciones potencialmente desfavorables, así como determinados contratos que se pueden liquidar con instrumentos de patrimonio propio de la sociedad en los términos regulados en el artículo 4.

Por lo tanto, cumple la definición de pasivo financiero, total o parcialmente, un instrumento que prevea su recompra obligatoria por parte del emisor, o que otorgue al tenedor el derecho a exigir al emisor su rescate a cambio de efectivo o de otro activo financiero, o que sea devuelto automáticamente al emisor en el momento en que tenga lugar un suceso futuro cierto o contingente, que esté fuera del control de la sociedad y del inversor, o a recibir una remuneración predeterminada siempre que haya beneficios distribuibles.

No obstante, como excepción al tratamiento contable establecido para los pasivos, si el instrumento financiero solo incorpora una obligación contractual para la sociedad que lo emite o crea de entregar al inversor una participación proporcional en sus activos netos en el momento de la liquidación, incluso en el caso de las sociedades que se constituyen con un ámbito temporal limitado, el instrumento se incluirá en el patrimonio neto.”

Como complemento de esta definición, en el artículo 12 Acciones y participaciones con privilegio, de la RICAC, se indica lo siguiente:

“1. Las sociedades de capital, con las formalidades prescritas para la modificación de los estatutos, pueden crear participaciones sociales y emitir acciones que confieran algún privilegio frente a las comunes, como el derecho a obtener un dividendo preferente.

2. Si los estatutos disponen que el dividendo preferente está condicionado al previo acuerdo de un dividendo ordinario, las acciones y participaciones con privilegio se clasificarán como instrumentos de patrimonio y se presentarán en el patrimonio neto siguiendo el criterio indicado en el artículo 8.2, siempre y cuando estos instrumentos no sean acreedores de otro privilegio que pudiera originar una obligación en la sociedad de entregar efectivo u otro activo financiero.

3. Las acciones o participaciones privilegiadas también se clasificarán como instrumentos de patrimonio si el privilegio de las acciones o participaciones consiste en cualquiera de las siguientes circunstancias:

a) El derecho a obtener el reembolso de su valor, en caso de liquidación, antes de que se distribuya cantidad alguna a los restantes accionistas o partícipes.

b) No quedar afectadas por la reducción del capital social por pérdidas, independientemente de la forma en que se realice, sino cuando la reducción supere el valor nominal de las restantes acciones o participaciones sociales contabilizadas como instrumentos de patrimonio.

4. Por el contrario, si las acciones o participaciones gozan de un privilegio incondicional en forma de dividendo mínimo, sea o no acumulativo, las acciones o participaciones sociales se clasificarán como un instrumento financiero compuesto.

En tal caso, en la fecha de reconocimiento inicial la sociedad deberá distribuir el importe recibido entre el componente de pasivo y el de patrimonio de acuerdo con los criterios establecidos en el artículo 3.4.

El componente de pasivo será el valor actual de la mejor estimación de los dividendos preferentes descontados a una tasa que refleje las evaluaciones del mercado correspondientes al valor temporal del dinero, a los riesgos específicos de la entidad y a las características del instrumento. El espacio temporal a considerar para realizar la estimación será la duración o vigencia del privilegio. A tal efecto, y para las sociedades que no tengan valores admitidos a cotización, salvo mejor evidencia, se tomará el tipo de interés incremental como tasa de descuento; esto es, aquel tipo de interés al que se pudiese refinanciar la entidad en un plazo igual al del flujo de caja que se quiere descontar.

En aplicación del principio de aportación patrimonial efectiva, el valor del pasivo no debe superar el valor del patrimonio recibido. En su caso, el diferencial se contabilizará atendiendo a la realidad económica y jurídica de la operación sin perjuicio de las consecuencias que pudieran derivarse de los acuerdos alcanzados.”

En el supuesto planteado, el pago de dividendos por parte de la sociedad B tiene carácter incondicional si el grupo A tiene beneficios a nivel consolidado, el consejo de administración de A acuerda realizar una propuesta de aplicación y su Junta General decide distribuir el dividendo propuesto.

Tal y como plantea el consultante en su escrito, la cuestión a resolver para otorgar el adecuado tratamiento contable a los hechos descritos sería conocer en qué medida la sociedad B puede evitar el pago del dividendo, es decir, sería necesario juzgar si esta sociedad controla la política de retribución que condiciona la salida de flujos de efectivo.

Pues bien, cuando se analiza por ejemplo el sujeto contable obligado a consolidar, es claro que el uso del concepto de control como presupuesto de la formulación de cuentas anuales consolidadas no impide que se puedan identificar sucesivas relaciones de control conforme se desciende por una cadena de participaciones dentro de un grupo, sin perjuicio de que de facto, el control último de todas ellas resida en la sociedad dominante que se ubica en el punto superior de la cadena de control.

Por ello, en la operación planteada y desde la perspectiva de la formulación de las cuentas anuales de la sociedad dependiente, la capacidad de evitar la salida de flujos de efectivo no forma parte del ámbito de decisiones que puedan adoptar los órganos societarios de esta entidad, y, en consecuencia, esta circunstancia llevaría a identificar un componente de pasivo en las acciones preferentes sobre las que versa la consulta.

EJEMPLO

Supongamos una entidad “AMALGAMA”, que cotiza en bolsa y posee el 100% de las acciones ordinarias de la sociedad “BASALTO”, sociedad anónima unipersonal. La única actividad de “BASALTO” es la emisión de instrumentos financieros, para lo que necesita la garantía de la sociedad “AMALGAMA”.

La entidad “BASALTO”, que cuenta con un capital social de 2.000.000,00 €, totalmente desembolsado, ha realizado a 31 de diciembre de 20X0, una ampliación de capital de acciones preferentes, cuyo garante es la sociedad A, con las siguientes características:

- La ampliación de capital se realiza por un nominal de 500.000,00 €, que se corresponde con 5.000 títulos de 100 € de valor nominal cada uno, y se prevé que se desembolsen en el 100%.

- Las acciones preferentes no tienen derecho de voto durante 5 años, son rescatables solo a opción del emisor y su vencimiento es a perpetuidad.

- La garantía que presta “AMALGAMA”, es sobre el pago de los dividendos y sobre el valor nominal inicial de las acciones más cualquier incremento de valor de dicho nominal que se pueda dar en el futuro, y es retribuida.

- El dividendo es variable, en función de un tipo de interés de referencia y no acumulativo.

- El pago obligatorio del dividendo por parte de “BASALTO”, está condicionado a que la empresa “AMALGAMA”, tenga beneficios a nivel consolidado y distribuya dividendos.

- En el caso de que el grupo “AMALGAMA”, tenga beneficios a nivel consolidado y no distribuya dividendos, la sociedad “BASALTO”, tiene la opción (pero no la obligación) de evitar el pago de la retribución mediante una remuneración en especie consistente en el incremento del valor nominal de las participaciones preferentes, siempre que la garantía otorgada por la Sociedad “AMALGAMA”, se haga extensiva a la cuantía incrementada del nominal, contando el emisor y el garante con las autorizaciones societarias oportunas.

El grupo al frente del cual se encuentra “AMALGAMA”, ha obtenido beneficios en los últimos 4 años y ha repartido dividendos de un 5% de manera constante.

Las previsiones de distintos analistas, estiman que la situación de beneficios se mantendrá a lo largo de los próximos años, debido entre otros, a las inversiones en empresas armamentísticas y farmacéuticas que posee el grupo.

Adicionalmente a ello, la Junta Directiva de “AMALGAMA”, tiene intención de repartir para el ejercicio 20X1, un 6% en concepto de dividendos e ir incrementando esta retribución, en un punto porcentual cada año, hasta alcanzar el 8%.

El tipo de interés sin riesgo se encuentra en el 3%, y se establece una tasa de riesgo para la empresa de dos puntos adicionales.

Se pide: Registrar las operaciones de 20X0, 20X1 y 20X2, relativas a la emisión y reparto de dividendos relacionados exclusivamente con la emisión de las acciones preferentes, teniendo en cuenta que la empresa reparte los dividendos el 31 de diciembre de cada año.

SOLUCIÓN

Este supuesto, en línea con la consulta, debemos analizarlo desde dos puntos de vista. Por un lado, el RESCATE y por otro, el DIVIDENDO.

En un primer momento, podemos pensar que como el RESCATE es una decisión del emisor, debemos considerar las acciones exclusivamente como un instrumento de patrimonio, dado que, por lo que respecta al rescate, la sociedad “BASALTO” tiene la capacidad de evitar la salida de flujos de efectivo.

Sin embargo, desde el punto de vista del DIVIDENDO, conviene traer a colación el artículo 99, del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital:

“1. Los titulares de participaciones sociales y las acciones sin voto tendrán derecho a percibir el dividendo anual mínimo, fijo o variable, que establezcan los estatutos sociales.

Una vez acordado el dividendo mínimo, sus titulares tendrán derecho al mismo dividendo que corresponda a las participaciones sociales o a las acciones ordinarias.

2. Existiendo beneficios distribuibles, la sociedad está obligada a acordar el reparto del dividendo mínimo a que se refiere el párrafo anterior.”

Consecuencia de ello, lo que constituye un derecho para los accionistas, supone una obligación para la sociedad.

La Consulta objeto de nuestro análisis es muy clara al respecto al señalar que, “… la capacidad de evitar la salida de flujos de efectivo no forma parte del ámbito de decisiones que puedan adoptar los órganos societarios de esta entidad, y, en consecuencia, esta circunstancia llevaría a identificar un componente de pasivo en las acciones preferentes sobre las que versa la consulta.”

Derivado de lo anterior, la emisión de este tipo de acciones con las características de nuestro supuesto, se configura conforme dispone el artículo 3.4 de la Resolución de 5 de marzo de 2019, del ICAC, por la que se desarrollan los criterios de presentación de los instrumentos financieros y otros aspectos contables relacionados con la regulación mercantil de las sociedades de capital, como un instrumento financiero compuesto, que incluye componentes de pasivo financiero y de patrimonio simultáneamente.

Con esta calificación, de INSTRUMENTO FINANCIERO COMPUESTO, calculamos el componente pasivo. Para ello, determinamos los pagos a los que habrá de hacerse frente:

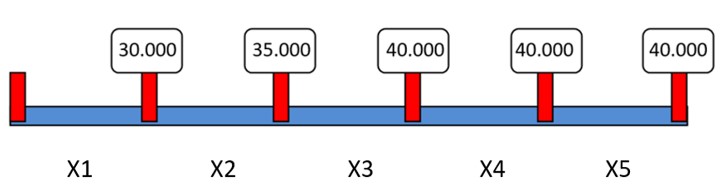

Pago para el 01/09/X1 = 5.000 títulos x 100 €/título x 6% = 30.000 €

Pago para el 01/09/X2 = 5.000 títulos x 100 €/título x 7% = 35.000 €

Pago para el 01/09/X3 = 5.000 títulos x 100 €/título x 8% = 40.000 €

Pago para el 01/09/X4 = 5.000 títulos x 100 €/título x 8% = 40.000 €

Pago para el 01/09/X5 = 5.000 títulos x 100 €/título x 8% = 40.000 €

Tipo de descuento = 3% + 2% = 5%

V1/9/X0 = 30.000 x (1 + 0,05)-1 + 35.000 x (1 + 0,05)-2 + 40.000 x (1 + 0,05)-3 + 40.000 x (1 + 0,05)-4 + 40.000 x (1 + 0,05)-5

Valor Total del instrumento |

= |

5.000 x 100 x 100% |

= |

500.000 € |

100% |

Valor Componente pasivo |

= |

30.000 x (1 + 0,05)-1 + 35.000 x (1 + 0,05)-2 + |

= |

159.120,11 |

31,82% |

Valor Componente PN calculado por diferencias |

= |

340.879,89 |

68,18% |

||

El 31 de diciembre de 20X0, por la contabilización de la emisión de las acciones preferentes:

Código |

Cuenta | Debe |

Haber |

190 |

Acciones o participaciones emitidas | 340.879,89 |

|

195 |

Acciones o participaciones emitidas consideradas como pasivos financieros | 159.120,11 |

|

194 |

Capital emitido pendiente de inscripción | 340.879,89 |

|

199 |

Acciones o participaciones emitidas consideradas como pasivos financieros pendiente de inscripción | 159.120,11 |

Por la suscripción y el desembolso, de las acciones preferentes:

Código |

Cuenta | Debe |

Haber |

572 |

Bancos e instituciones de crédito c/c vista, euros |

500.000,00 |

|

190 |

Acciones o participaciones emitidas | 340.879,89 |

|

195 |

Acciones o participaciones emitidas consideradas como pasivos financieros | 159.120,11 |

Por la inscripción en el Registro Mercantil:

Código |

Cuenta | Debe |

Haber |

194 |

Capital emitido pendiente de inscripción | 340.879,89 |

|

199 |

Acciones o participaciones emitidas consideradas como pasivos financieros pendiente de inscripción | 159.120,11 |

|

100 |

Capital social | 340.879,89 |

|

150 |

Acciones o participaciones a largo plazo consideradas como pasivos financieros | 137.076,12 |

|

502 |

Acciones o participaciones a corto plazo consideradas como pasivos financieros | 22.043,99 |

A continuación calculamos el coste amortizado del componente pasivo (1), teniendo en cuenta que la diferencia entre el dividendo anual (3) y el gasto financiero devengado con el tipo de interés efectivo (2), como consecuencia de la actualización, será el traspaso necesario del componente pasivo al componente de patrimonio (4):

FECHA |

COMPONENTE PASIVO |

GASTO FINANCIERO |

DIVIDENDOS |

AMORTIZACIÓN |

31/12/X0 |

159.120,11 |

|

|

|

31/12/X1 |

137.076,12 |

7.956,01 |

30.000,00 |

22.043,99 |

31/12/X2 |

108.929,92 |

6.853,81 |

35.000,00 |

28.146,19 |

31/12/X3 |

74.376,42 |

5.446,50 |

40.000,00 |

34.553,50 |

31/12/X4 |

38.095,24 |

3.718,82 |

40.000,00 |

36.281,18 |

31/12/X5 |

0,00 |

1.904,76 |

40.000,00 |

38.095,24 |

El 31 de diciembre de 20X1, por el reconocimiento del primer dividendo, que conforme al artículo 28, de la citada Resolución del ICAC de 2019, “… se contabilizará al cierre del ejercicio como un gasto financiero en la cuenta de pérdidas y ganancias …”, haremos:

Código |

Cuenta | Debe |

Haber |

664 |

Dividendos de acciones o participaciones consideradas como pasivos financieros | 7.956,01 |

|

502 |

Acciones o participaciones a corto plazo consideradas como pasivos financieros | 22.043,99 |

|

526 |

Dividendo activo a pagar | 30.000,00 |

Por el pago del dividendo:

Código |

Cuenta | Debe |

Haber |

526 |

Dividendo activo a pagar | 30.000,00 |

|

572 |

Bancos e instituciones de crédito c/c vista, euros | 30.000,00 |

Adicionalmente, ese mismo artículo de la Resolución continúa señalando que, “… cuando el importe del dividendo obligatorio sea superior al gasto financiero reconocido en la cuenta de pérdidas y ganancias, la sociedad ajustará la cifra de capital social contable con cargo al resultado del ejercicio u otra partida del beneficio distribuible en el importe en que el dividendo obligatorio supere el gasto financiero.”, por lo que conforme a ello haremos:

Código |

Cuenta | Debe |

Haber |

113 |

Reservas voluntarias | 22.043,99 |

|

100 |

Capital social | 22.043,99 |

También a 31 de diciembre de 20X1, reclasificamos a corto plazo el componente pasivo ligado al siguiente dividendo:

Código |

Cuenta | Debe |

Haber |

150 |

Acciones o participaciones a largo plazo consideradas como pasivos financieros | 28.416,19 |

|

502 |

Acciones o participaciones a corto plazo consideradas como pasivos financieros | 28.416,19 |

El 31 de diciembre de 20X2, por el reconocimiento del segundo dividendo, haremos:

Código |

Cuenta | Debe |

Haber |

664 |

Dividendos de acciones o participaciones consideradas como pasivos financieros | 6.853,81 |

|

502 |

Acciones o participaciones a corto plazo consideradas como pasivos financieros | 28.146,19 |

|

526 |

Dividendo activo a pagar | 35.000,00 |

Por el pago del dividendo:

Código |

Cuenta | Debe |

Haber |

526 |

Dividendo activo a pagar | 35.000,00 |

|

572 |

Bancos e instituciones de crédito c/c vista, euros | 35.000,00 |

Adicionalmente, por el ajuste de capital social:

Código |

Cuenta | Debe |

Haber |

113 |

Reservas voluntarias | 28.146,19 |

|

100 |

Capital social | 28.146,19 |

También a 31 de diciembre de 20X2, reclasificamos a corto plazo el componente pasivo ligado al siguiente dividendo:

Código |

Cuenta | Debe |

Haber |

150 |

Acciones o participaciones a largo plazo consideradas como pasivos financieros | 34.553,50 |

|

502 |

Acciones o participaciones a corto plazo consideradas como pasivos financieros | 34.553,50 |

El resto de los ejercicios se contabilizarían de la misma manera, de modo que al finalizar el pago del último dividendo obligatorio el 31 de diciembre de 20X5, y después de ajustar la cifra de capital social, el componente pasivo habría desaparecido de balance, encontrándose registrado en la cuenta (100) Capital social, por lo que como conclusión obtenemos que el componente pasivo subsistirá, en tanto en cuanto exista una obligación de pago para el Emisor.