Análisis de proyectos de inversión: VAN, TIR, ESG y análisis del riesgo

Antes de realizar cualquier inversión se debe realizar un análisis económico detallado del proyecto.

El análisis económico de un proyecto de inversión es un proceso que tiene como objetivo evaluar la rentabilidad de dicha inversión, teniendo en cuenta los flujos de caja futuros que se esperan generar, los costes asociados y los posibles beneficios futuros.

Este análisis se realiza a partir de la información disponible en el momento de la toma de decisión y permite a los inversores:

- Evaluar las ideas de negocios que surgen y cuantificar la creación de valor que ello les supone a los accionistas.

- Proporcionar una base para la selección de proyectos de inversión.

- Conocer el riesgo asociado a cada proyecto de inversión.

- Tomar decisiones informadas basadas en la viabilidad financiera a largo plazo del proyecto.

El análisis económico de un proyecto de inversión se puede dividir en dos fases:

- Preinversión: se recopila la información necesaria para realizar el análisis.

- Evaluación: se utilizan métodos de valoración para evaluar la rentabilidad del proyecto.

Criterios no financieros en el análisis de inversiones

En la fase de preinversión es importante considerar también criterios no financieros, entre los que podemos destacar:

- Impacto social y ambiental: El proyecto debe tener un impacto positivo en la sociedad y en el medio ambiente.

- Consideraciones éticas: Invertir en la industria armamentística puede ser muy lucrativo en los tiempos actuales, pero si se tienen en cuenta consideraciones éticas se pueden rechazar este tipo de inversiones.

- Alineación con los objetivos estratégicos: Las inversiones que realice la empresa deben estar alineadas con sus objetivos estratégicos.

La sostenibilidad ambiental, la responsabilidad social y el buen gobierno corporativo son cada vez más importantes en la toma de decisiones de inversión. En este sentido los criterios ESG, en inglés “Environmental, Social and Gobernance” han adquirido gran relevancia en los últimos años, hasta el punto de que se ha creado la figura del inversor socialmente responsable.

Criterios financieros: VAN y TIR

En la fase de evaluación, los criterios financieros más utilizados para valorar la rentabilidad de un proyecto de inversión son:

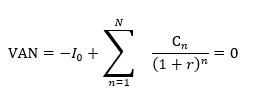

- El valor actual neto (VAN): Es el valor actual de los flujos de caja futuros del proyecto, descontados a una tasa de descuento adecuada. Un proyecto se considera rentable si su VAN es positivo.

- La tasa interna de retorno (TIR): Es la tasa de descuento que hace que el VAN del proyecto sea igual a cero. Un proyecto se considera rentable si su TIR es superior a la tasa de descuento exigida por los inversores.

I0 = Inversión inicial.

Cn = Flujo de caja o de beneficios generados por la inversión en cada periodo.

N= Número total de periodos

n = Año en el que se van obteniendo los beneficios de cada periodo.

r = TIR

Ambos indicadores son esenciales para determinar la viabilidad financiera de una inversión.

Interpretación del resultado de la TIR

En el caso de que para realizar el proyecto o inversión se utilicen recursos propios se pueden dar las siguientes opciones.

- TIR > 0: El proyecto es aceptable, ya que su rentabilidad es mayor que la rentabilidad mínima requerida o coste de oportunidad. Esto significa que si invirtiéramos en este proyecto ganaríamos más dinero que adquiriendo Bonos del Estado.

- TIR < 0: El proyecto se rechaza. La razón es que el proyecto da una rentabilidad menor que la rentabilidad mínima requerida. En este caso, no tendría sentido realizar la inversión ya que ganaríamos más dinero invirtiendo en Bonos del Estado.

- TIR = 0: En este caso sería indiferente realizar el proyecto, ya que ni ganamos ni perdemos. En situaciones con valores iguales a cero o cercanos, hay que valorar si se pueden obtener otro tipo de beneficios asociados a la realización del proyecto.

Si para realizar el proyecto se necesita financiación, tendremos que comparar la TIR con el coste del dinero, que podemos denominar k.

En este caso la rentabilidad neta del proyecto será la diferencia ente la TIR y el coste del préstamo (TIR- k).

- Si TIR > k: El proyecto se acepta. La rentabilidad supera el coste del capital que nos ha sido prestado.

- Si TIR < k: El proyecto se rechaza. La rentabilidad del proyecto no cubriría el coste del préstamo.

- Si TIR = k: Se tendrían que valorar otros factores, ya que ni se gana ni se pierde.

Si evaluamos dos proyectos excluyentes, generalmente es mejor optar por el que tenga una TIR más alta. Sin embargo, es importante considerar el riesgo, la duración y la inversión inicial de ambos proyectos.

Selección de proyectos de inversión

Una vez que se han evaluado los proyectos de inversión utilizando los criterios mencionados anteriormente, se procede a la selección de los proyectos que se van a llevar a cabo.

Para la selección de proyectos de inversión, se pueden utilizar los siguientes criterios:

- Criterio de selección único: Este criterio consiste en seleccionar el proyecto con el mayor VAN o la mayor TIR.

- Criterio de selección múltiple: Este criterio consiste en seleccionar un conjunto de proyectos que cumplan con ciertos criterios, como un VAN mínimo o una TIR máxima. También se pueden considerar los criterios no financieros.

El riesgo en el análisis de inversiones

En la toma de decisiones de inversión, es importante tener en cuenta el riesgo, ya que el VAN no se puede considerar un modelo de selección de inversiones adecuado para su utilización en escenarios de riesgo.

El riesgo es la posibilidad de que los resultados reales sean diferentes de los esperados y es inherente a cualquier inversión, siendo su gestión esencial para salvaguardar el capital invertido.

Los siguientes métodos permiten incorporar el riesgo en el análisis de inversiones.

- Análisis de sensibilidad.

- Métodos simples de análisis de riesgo.

- Análisis de escenarios.

- Árboles de decisión: permiten evaluar decisiones secuenciales.

Por lo tanto, el éxito en las inversiones requiere un enfoque integral que abarque el análisis económico, criterios financieros y no financieros y la gestión efectiva del riesgo.

Los expertos en análisis de inversiones deben tener los conocimientos necesarios para comprender y utilizar los distintos métodos de valoración y las herramientas necesarias para analizar y valorar cualquier proyecto. Para todos aquellos interesados en convertirse en especialistas en el análisis de inversiones el CEF.- pone a su disposición el Curso Monográfico de Análisis de Inversiones.

José Ramón Fernández de la Cigoña Fraga

Colaborador del CEF.-