Reparto de un dividendo entre empresas del grupo después de sucesivos canjes de valores

Consulta 4, BOICAC 121 DE MAYO DE 2020.

Consulta:

Sobre el tratamiento contable del reparto de un dividendo entre empresas del grupo después de sucesivos canjes de valores.

Respuesta:

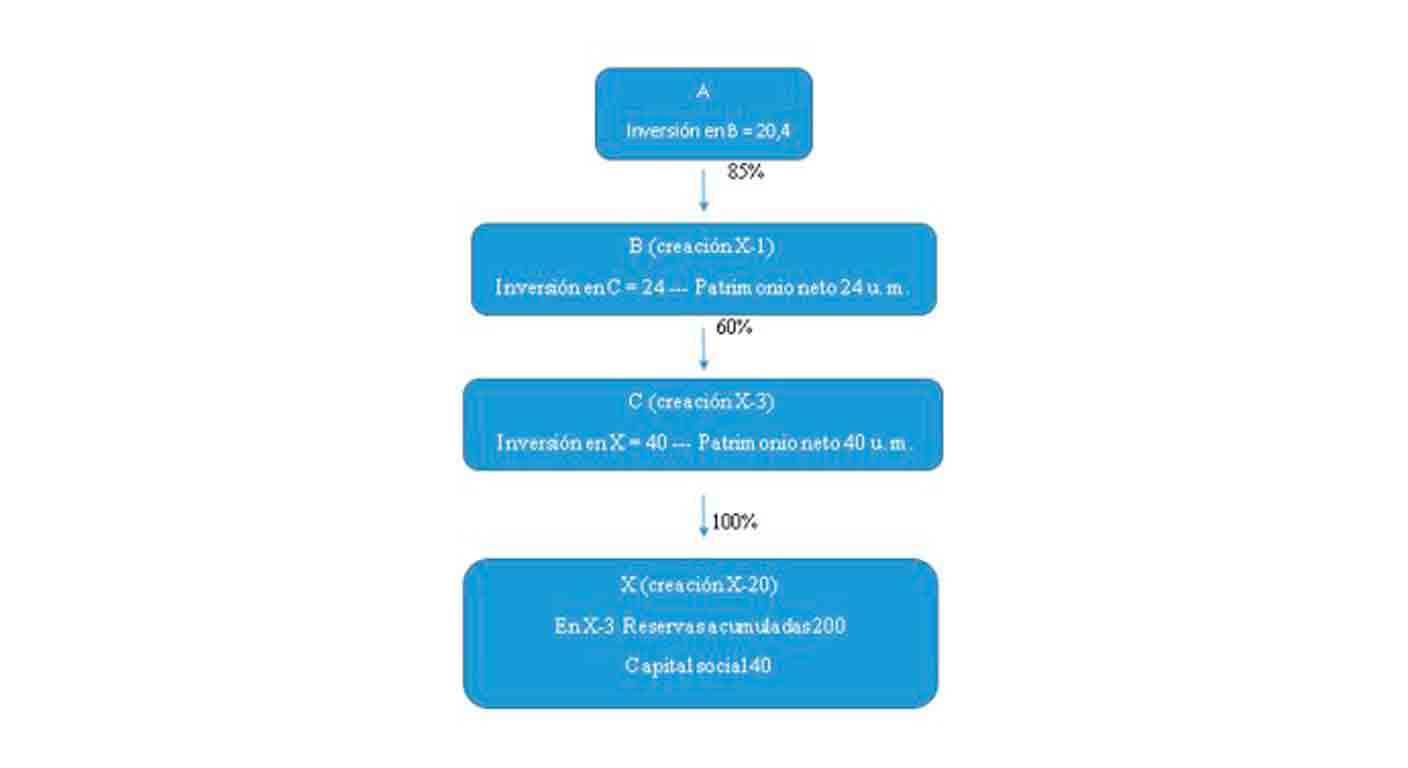

1.- La sociedad A es la sociedad dominante de un grupo de sociedades en las que participa desde su constitución en el año X-20. El coste de adquisición del conjunto de sociedades dependientes X es de 40 u.m, y a 1 de enero del año X el capital y las reservas acumuladas agregadas ascienden a 40 u.m, y 200 u.m, respectivamente.

En el año X-3, la sociedad A constituyó una sociedad holding intermedia, sociedad C, mediante una aportación no dineraria de dicha participación en las sociedades X del grupo por el importe de 40 u.m, equivalente al valor neto contable de las acciones aportadas registrado en las cuentas individuales de la aportante, al no existir unas cuentas consolidadas preparadas bajo las Normas para la Formulación de las Cuentas Anuales Consolidadas, aprobadas por el Real Decreto 1159/2010, de 17 de septiembre.

En el año X-2 la sociedad A vende un 40% de su participación en C a un tercero y da de baja el coste de las acciones correspondientes (16 u.m.) siendo la inversión mantenida en C de 24 u.m.

En el año X-1, A constituye una nueva holding intermedia entre A y C, sociedad B, mediante una aportación no dineraria del 100% de la inversión remanente en C (cabecera del grupo de sociedades operativas) por el importe del valor neto contable del activo aportado (24 u.m.)

De igual modo, en el año X-1, la sociedad A vende un 15% de su participación de la sociedad B a un tercero y da de baja el coste de adquisición correspondiente (3,6 u.m.) La inversión remanente de A en B asciende a 20,4 u.m.

Tras estas operaciones, quedaron registradas en la sociedad C, las participaciones en las sociedades operativas X al coste registrado inicialmente en A (40 u.m.) y en A en la parte no enajenada (20,4 u.m.). En dicho momento, la inversión de B en C es de 24 u.m.

En el año X, por tanto, la sociedad A participa en el 85% del capital social de B y ésta en el 60% en C. La sociedad C mantiene su participación del 100% de las sociedades operativas X.

A sigue ostentando el control de B y C, en los porcentajes indicados, y el tanto efectivo de control en sus sociedades operativas participadas X es indirectamente un 51% (85% del 60%).

En el año X, las sociedades operativas X participadas por C distribuyen un dividendo de 100 u.m., con cargo a reservas disponibles, a C. Dichos dividendos, en la cuantía en que se registren en la cuenta de pérdidas y ganancias, son distribuidos escalonadamente hasta A. Los beneficios de C, como sociedad individual, generados desde su creación y registrados en el patrimonio individual en el periodo desde el año X-3 al año X, ascienden a 20 u.m.

Por su parte, la sociedad B no ha generado beneficios desde su constitución ni, para simplificar el caso, las filiales operativas X desde la constitución de C en el año X-3.

No obstante, como se ha indicado anteriormente, desde su constitución en el año X-20 se han generado beneficios agregados de 200 u.m. en el conjunto del grupo de sociedades de las que B y C son cabeceras, encontrándose registrados dichos beneficios en las reservas de cada filial.

En resumen, en el año X la estructura existente, antes de la distribución del dividendo propuesto, es la siguiente:

2.- El apartado 2.1 Aportaciones no dinerarias, de la norma de registro y valoración (NRV) 21ª Operaciones entre empresas del grupo de la segunda parte del Plan General de Contabilidad (PGC), en la redacción introducida por el Real Decreto 1159/2010, de 17 de septiembre, al regular las aportaciones no dinerarias establece que:

“En las aportaciones no dinerarias a una empresa del grupo, el aportante valorará su inversión por el valor contable de los elementos patrimoniales entregados en las cuentas anuales consolidadas en la fecha en que se realiza la operación, según las Normas para la Formulación de las Cuentas Anuales Consolidadas, que desarrollan el Código de Comercio. La sociedad adquirente los reconocerá por el mismo importe. Las cuentas anuales consolidadas que deben utilizarse a estos efectos serán las del grupo o subgrupo mayor en el que se integren los elementos patrimoniales, cuya sociedad dominante sea española. En el supuesto de que las citadas cuentas no se formulasen, al amparo de cualquiera de los motivos de dispensa previstos en las normas de consolidación, se tomarán los valores existentes antes de realizarse la operación en las cuentas anuales individuales de la sociedad aportante.”

Para el caso particular de la aportación a una sociedad del grupo de las acciones de otra empresa del grupo, este Instituto ha interpretado en la consulta 3 del BOICAC nº 85, de marzo de 2011, que en los supuestos de dispensa de formulación de cuentas anuales consolidadas, se podrá optar por aplicar los siguientes criterios:

“a) Considerar los valores incluidos en las cuentas consolidadas de la dominante última española. Para hacer uso de este criterio, dichas cuentas deberán formularse y someterse a auditoría.

b) En caso contrario, se tomarán los valores existentes antes de realizarse la operación en las cuentas anuales individuales de la sociedad aportante, salvo que el importe representativo de su porcentaje de participación en el patrimonio neto de la sociedad participada fuese superior al precio de adquisición, en cuyo caso, podrá emplearse el citado importe.”

En la citada consulta la opción se plantea entre dos valores: la alternativa recogida en la letra a) o la incluida en la letra b). En este último caso, el importe que debe tomarse es el valor en cuentas individuales, salvo que el importe representativo del patrimonio neto fuese superior, en cuyo caso se debe registrar por este valor, por ser éste el que más se aproxima al valor consolidado.

En la mencionada consulta también se aclara que la variación de valor que se origine en el aportante a raíz del registro contable de la operación se reconocerá en las reservas.

De acuerdo con esta respuesta, la aportación de las inversiones en las sociedades X a la sociedad C en el año X-3 se debió contabilizar por 240 u.m. y la diferencia con el coste de la inversión que se dio de baja se tuvo que haber reconocido en una cuenta de reservas. Del mismo modo, en la posterior aportación en el año X-1 a la sociedad B del 60% de las acciones de la sociedad C también se debería haber aplicado ese criterio.

En este contexto, con carácter general, el posterior reparto de las reservas de las sociedades X a la sociedad C, de esta última a la sociedad B y finalmente de la sociedad B a la sociedad A se deberían contabilizar como una recuperación del coste, salvo en el importe de los beneficios generados por cada filial directamente participada después de su respectiva fecha de adquisición, en la medida que los resultados acumulados por las sociedades X ya se reconocieron como un ingreso por la sociedad A en el ejercicio X-3, sin perjuicio de que el citado ingreso se mostrase en una cuenta de reservas.

La subsanación del error contable en el que han incurrido las sociedades del grupo se subsanará aplicando la NRV 22ª Cambios en criterios contables, errores y estimaciones contables del PGC y la interpretación de este Instituto publicada en la consulta 3 del BOICAC nº 86, de junio de 2011.

En cualquier caso, en la memoria de las cuentas anuales se deberá suministrar toda la información significativa sobre las operaciones realizadas por la empresa, con la finalidad de que aquellas en su conjunto reflejen la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa.