Tratamiento contable de una determinada acción comercial dirigida a la captación de clientes

La consulta 1 del BOICAC 130, de junio de 2022, versa sobre el tratamiento contable de una determinada acción comercial dirigida a la captación de clientes. Veamos la respuesta del ICAC a la pregunta planteada y a continuación exponemos un ejemplo sobre su aplicación práctica.

Respuesta:

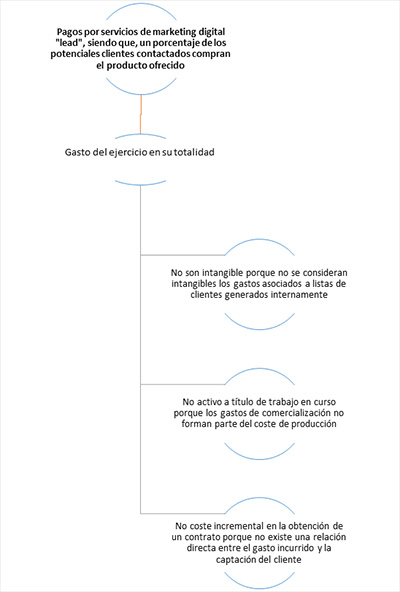

La consulta versa sobre la correcta calificación del pago realizado por un servicio de marketing digital al que el consultante se refiere con el término “lead”. La empresa que soporta el coste del servicio manifiesta que de acuerdo con su experiencia histórica un porcentaje de los potenciales clientes a los que se accede con este servicio finalmente acaban adquiriendo el producto que comercializa.

La duda que se plantea es si, sobre la base de esta evidencia, un porcentaje del desembolso incurrido puede contabilizarse como trabajos en curso o costes de adquisición del contrato.

En primer lugar, es preciso recordar que el Plan General de Contabilidad (PGC), aprobado por el Real Decreto 1514/2007, de 16 de noviembre, establece en la NRV 5ª. Inmovilizado intangible, en su apartado 1:

“En ningún caso se reconocerán como inmovilizados intangibles los gastos ocasionados con motivo del establecimiento, las marcas, cabeceras de periódicos o revistas, los sellos o denominaciones editoriales, las listas de clientes u otras partidas similares, que se hayan generado internamente.”

Por otra parte, el citado desembolso no podrá contabilizarse como un activo a título de trabajo en curso porque de acuerdo con lo dispuesto en el apartado 2 de la norma séptima de la Resolución de 14 de abril de 2015, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se establecen criterios para la determinación del coste de producción, los gastos de comercialización no forman parte del coste de producción del producto.

En relación con la segunda alternativa que se plantea en la consulta, la Resolución de 10 de febrero de 2021, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se dictan normas de registro, valoración y elaboración de las cuentas anuales para el reconocimiento de ingresos por la entrega de bienes y prestación de servicios (RICAC de ingresos), en el artículo 21 Costes incrementales de la obtención de un contrato, dispone: “1. Los costes incrementales de la obtención de un contrato son los desembolsos en los que incurre la empresa para obtener un contrato con un cliente y en los que no habría incurrido de no haberse obtenido el contrato.

2. Salvo que a la vista de su naturaleza se deban incluir en el alcance de otra norma, estos costes se imputarán a la cuenta de pérdidas y ganancias de forma sistemática y coherente con la transferencia de los bienes y servicios con los que se relacionan por lo que serán, en su caso, objeto de periodificación si la empresa espera recuperar ese importe a través de la contraprestación recibida por la realización del contrato.

3. Los costes de obtener un contrato en los que se habría incurrido con independencia de si se obtiene el contrato o no, se registrarán como un gasto cuando se devenguen salvo que la empresa tenga un derecho de cobro frente al cliente por haber incurrido en tales desembolsos.”

De acuerdo con esta regulación y a la vista de la descripción facilitada por el consultante, el servicio recibido tampoco puede calificarse como un coste incremental por la obtención de un contrato porque no es posible identificar una relación directa entre el gasto incurrido y la captación del cliente, sin perjuicio de que como cualquier otra actuación publicitaria o de marketing el desembolso realizado finalmente contribuya, en un determinado porcentaje, a la generación de ingresos.

Esquema

EJEMPLO

La sociedad AMC, SA dedicada a la distribución de productos informáticos ha contratado durante el ejercicio 2022 un servicio de marketing digital lead, con el objeto de consolidar su posicionamiento en el mercado, siendo el coste del servicio de 250.000 euros.

Por la experiencia de prácticas comerciales de naturaleza similar se considera que aproxima- damente un 10 % de los potenciales clientes contactados adquirirán productos de la empresa en un plazo no superior a 18 meses, de hecho, a 31 de diciembre de 2022 se ha constatado que un 6 % de los potenciales clientes han adquirido productos suponiendo el importe de las ventas a dichos clientes de 450.000 euros.

Se pide:

Contabilizar lo que proceda en relación con la información suministrada teniendo en cuenta que las operaciones están gravadas al tipo general de IVA.

SOLUCIÓN

De conformidad con lo dispuesto en la consulta 1 del BOICAC 130, los pagos efectuados por servicios de marketing:

- No tienen la consideración de inmovilizado intangible, ya que la norma de registro y valoración 5.ª del PGC establece que no se consideran intangibles los gastos ocasionados con motivo del establecimiento, así como las listas de clientes que se hayan generado internamente.

- No se consideran activos a títulos de trabajos en curso porque, de conformidad con la Resolución del ICAC de 14 de abril de 2015, los gastos de comercialización no forman parte del coste de producción.

- No se puede considerar coste incremental por la obtención de un contrato porque no se puede identificar una relación directa entre el gasto incurrido y la captación del cliente, sin perjuicio, de que como cualquier actividad de marketing pueda contribuir a la generación de ingresos.

En definitiva, los desembolsos efectuados por servicios de marketing se registrarán como gasto del ejercicio atendiendo al principio de devengo.

Las anotaciones contables procedentes en el ejercicio 2022 serán las siguientes: Por el servicio de marketing:

|

Código |

Cuenta |

Debe |

Haber |

|

627

|

Publicidad, propaganda y relaciones públicas |

250.000

|

|

|

472

|

Hacienda Pública, IVA soportado (250.000 x 21 %) |

52.500

|

|

|

410

|

Acreedores por prestaciones de servicios | 302.500 |

Por el pago del servicio de marketing:

|

Código |

Cuenta |

Debe |

Haber |

|

410

|

Acreedores por prestaciones de servicios |

302.500

|

|

|

572

|

Bancos e instituciones de crédito c/c vista, euros | 302.500 |

Por las ventas del ejercicio a clientes captados por la actuación de marketing:

Código |

Cuenta | Debe |

Haber |

430 |

Clientes | 544.000 |

|

700 |

Ventas de mercaderías | 450.000 |

|

477 |

Hacienda Pública, IVA repercutido (450.000 x 21 %) | 94.500 |